Desaceleração global e incertezas fiscais locais devem ser a marca do segundo semestre, trazendo volatilidade aos mercados.

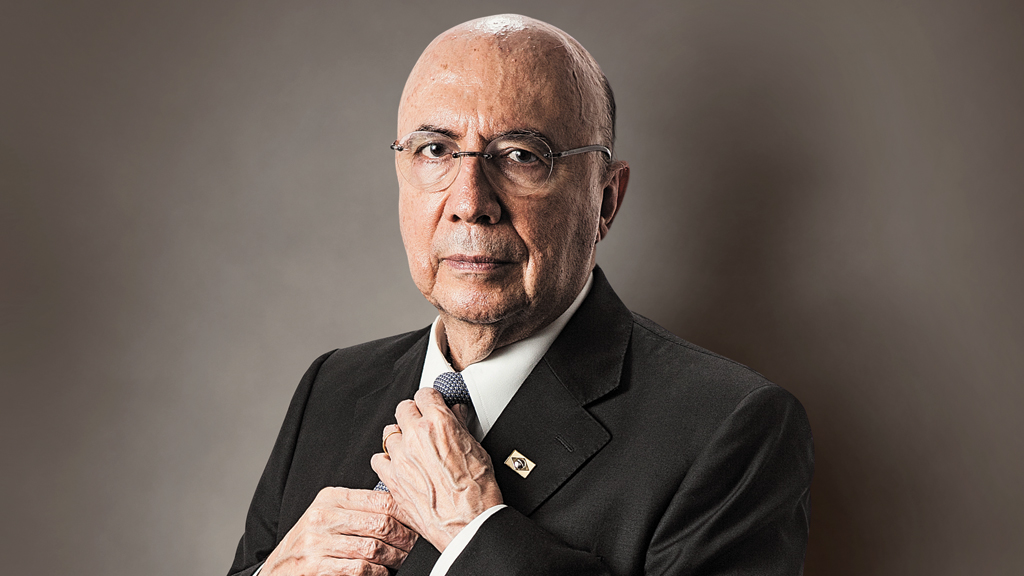

Roberto Padovani

16 maio 2023

O ano começou otimista nos mercados. Apesar das preocupações com o risco bancário norte-americano, há a leitura de que a inflação global foi controlada sem custos econômicos relevantes e, localmente, os investidores trabalham com um menor risco fiscal.

É possível, no entanto, que o segundo semestre traga notícias menos favoráveis. Embora as estratégias dos bancos centrais sejam conhecidas e a inflação global já tenha mostrado inflexão, a questão agora é avaliar o resultado das decisões adotadas.

Para isso, o passado ajuda pouco. Sem referências nas últimas décadas de um choque inflacionário da magnitude observada na pandemia, é difícil estimar a reação necessária dos bancos centrais e os impactos do aperto monetário sobre o custo do crédito, crescimento e inflação. A tensão bancária nos Estados Unidos torna o ambiente ainda mais complexo.

Com a dificuldade de se antecipar cenários, é natural que os mercados continuem sensíveis aos dados de curto prazo. E aqui começam as más notícias. Mesmo que parte dos choques em alimentos e energia já tenha sido superado, o fato de as economias continuarem a pleno emprego reduz a velocidade de convergência dos núcleos de inflação. Dada a comunicação dos bancos centrais, isso implica pouco espaço para cortes de juros neste ano, o que pode trazer frustração aos mercados.

Com juros mais elevados e piora nas condições financeiras, o combate à inflação deve reforçar o desaquecimento em curso. Mais importante, os atuais indicadores mistos de atividade, comum em momentos de inflexão do ciclo, devem dar lugar para números majoritariamente negativos, mantendo o medo de recessão no radar.

Da mesma forma, desacelerações globais não costumam ser positivas para os mercados emergentes. No caso brasileiro, os preços de commodities se correlacionam negativamente e antecipam no tempo os movimentos do risco soberano, afetando os fluxos de comércio e capital.

A piora no risco tende a ser ampliada por ruídos locais. Os próximos meses irão mostrar se o arcabouço fiscal e as estratégias do governo irão funcionar. A capacidade de reduzir gastos tributários, eliminar distorções do sistema e resolver disputas judiciais será central para construir confiança na gestão econômica.

O problema é que as perspectivas não são boas. As restrições políticas para o ajuste fiscal fazem com que as projeções coletadas pelo Banco Central e pelo Ministério da Fazenda continuem indicando baixa probabilidade para o cumprimento das metas de resultado primário.

Outro fator que deverá dominar o noticiário dos próximos meses será a tramitação da reforma tributária. Embora haja consenso de que o sistema atual seja disfuncional e precise ser alterado, a negociação política para se criar um novo pacto federativo e distribuir os custos setoriais dos ajustes pode tornar o processo ruidoso e reforçar as incertezas em relação ao quadro fiscal.

A boa notícia é que este cenário não implica uma crise importante. A retomada da economia chinesa tende a suavizar a desaceleração global e, localmente, as expectativas para a agropecuária e para a balança comercial seguem favoráveis. Da mesma forma, os estímulos fiscais reduzem o risco de recessão no País e seus impactos sobre o crédito e o ambiente político. As perspectivas para o próximo ano também ajudam. Confirmada a convergência da inflação, há espaço para corte de juros no Brasil e no mundo.

O resultado, portanto, deverá ser um período de instabilidade financeira, com os investidores revertendo parte do otimismo observado neste início do ano. A fase, agora, parece ser das más notícias.